让美联储和华尔街着迷的期限溢价,恐令利率路径更加难测!

发布日期:2023-11-10

发布日期:2023-11-10

近期,期限溢价成了华尔街、美联储和财政部的热门词汇。人们将债券抛售、债券拍卖和利率政策的变化归咎于它的变化。

期限溢价通常被描述为投资者要求持有长期债券的额外收益。从最广泛的意义上讲,期限溢价被视为对通货膨胀和供需冲击等不可预见风险的保护,囊括了除短期利率预期以外的一切。

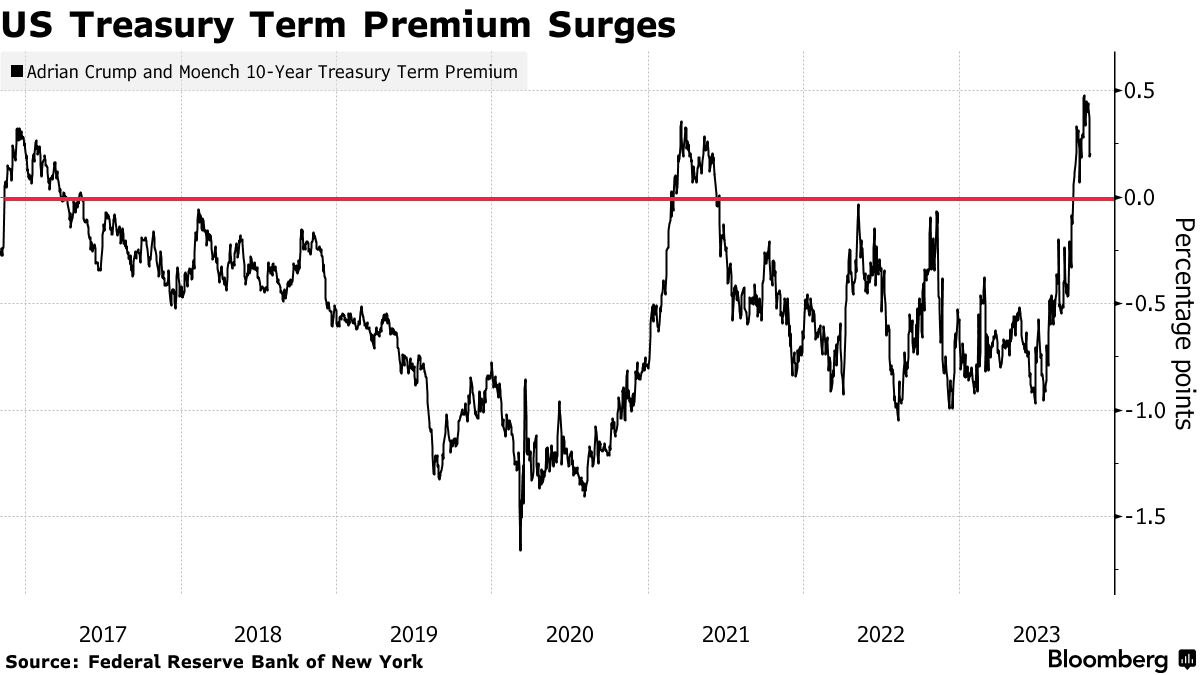

问题是它不能被直接衡量。华尔街和美联储的经济学家已经开发了模型来估计,但结果往往大相径庭。包括美联储主席鲍威尔在内的大多数市场观察家都同意的一件事是,近几个月来,期限溢价飙升,可能助长了长期美债收益率的急剧上升。

这对货币政策路径的影响是巨大的。鲍威尔和其他美联储官员表示,期限溢价的上涨可能会通过挤压经济增长来帮助他们完成一些工作,从而加速加息的结束。然而,由于交易员长期以来一直在抗拒美联储的下一步行动,一些人警告说,美联储密切关注对期限溢价这一出了名难以预期的指标,将使预测未来的利率走势变得更加困难。

花旗集团全球市场策略师杰森·威廉姆斯(Jason Williams)表示:“美联储的说法似乎很令人费解,因为从定义上讲,期限溢价是你无法知道的东西,美联储意识到了这一点,但仍在说它的上升很重要,可以抵消一些潜在的加息。”

期限溢价也会影响财政政策。上周,美国财政部公布的长期债券增发幅度低于大多数人的预期。这一决定是在美国赤字不断膨胀的背景下做出的,此前一个由债券市场参与者组成的有影响力的小组建议,将发行的债券转向对期限溢价上升不那么敏感的期限。

判断是不是期限溢价推高美债收益率,对于美联储的利率路径来说至关重要。明尼阿波利斯联储主席卡什卡利周二表示,如果收益率上升背后的确实是期限溢价上升,那么通过收紧金融状况,“它正在为美联储做一些工作”。但是,如果其他因素推动了这一举措,例如所谓的中性联邦基金利率,或者对政策路径的前瞻性指引,那么美联储可能不得不继续加息,进一步提高借贷成本。

根据纽约联储广泛遵循的ACM模型(以其创始人托比亚斯·阿德里安、理查德·克伦普和伊曼纽尔·莫恩奇的名字命名),期限溢价在2020年3月触及创纪录的低点-1.66个百分点。然而,从7月中旬到10月中旬,它却一路狂飙。在此期间,该指标飙升超过1.3个百分点,自2021年以来首次转为正值。

美联储的Don Kim和Jonathan Wright创建的另一个受欢迎的指标显示,期限溢价在此期间上升了75个基点,幅度较小,但仍然标志着重大的变化。这两项指标现在虽然都比10月底的峰值下降了20至35个基点,但仍处于正值区域。

鲍威尔曾表示,从对财政赤字的高度关注到美联储的量化紧缩,任何事情都可能是期限溢价上升的幕后推手。

期限溢价模型使用对美联储长期中性政策利率的估计,然后得出当前市场收益率中有多少是抽象衡量的结果。

现任哈佛大学经济学教授的前美联储理事杰里米·斯坦(Jeremy Stein)表示,“很难对期限溢价进行建模的原因是,上帝没有告诉你未来10年短期利率的预期路径是什么。”他警告说,对中性政策利率的估计可能会受到近期预期的过度影响,导致期限溢价指标过度上升。

如果他是对的,那么美联储可能高估了近期收益率上涨的持续时间,以及这将在多大程度上帮助遏制经济和通胀。

事实上,自鲍威尔上周在利率决议后的新闻发布会上暗示美联储可能已经结束当前的加息周期以来,10年期美债收益率已经下跌了30多个基点。

“更高的长期美债收益率可以取代额外的货币紧缩,这在很大程度上取决于其上升的原因,”纽约联储前主席比尔·杜德利(Bill Dudley)上周在一篇专栏文章中写道。他说,只有确认期限溢价指标准确无误,那么保持利率稳定才是合理的,否则“将需要更高的短期利率来对经济施加同样程度的限制”。

现任国际货币基金组织(IMF)货币和资本市场部主任托比亚斯·阿德里安(Tobias Adrian)表示,根据与IMF同事共同开发的扩展模型,很明显,今年的名义和实际期限溢价都“大幅上升”。

阿德里安说:“我通常说,期限溢价是涨是跌很重要,但在其大幅上涨后现在的水平也很重要。而模型显示,市场暗示实际短期利率将在未来回落,因此不会看到更高的美联储长期中性政策利率。”